As informações operacionais e financeiras da Empresa, exceto quando de outra forma indicadas, são apresentadas com base em números consolidados de acordo com as normas contábeis IFRS (International Financial Reporting Standards) e em Reais. Os dados financeiros trimestrais são derivados de demonstrações financeiras não auditadas, enquanto aqueles correspondentes aos períodos anuais são auditados, exceto quando de outra forma indicado.

RECEITA LÃQUIDA E MARGEM BRUTA

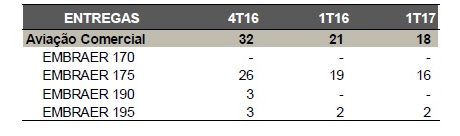

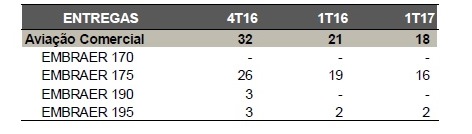

A Embraer entregou 18 aeronaves comerciais e 15 executivas (11 jatos leves e 4 jatos grandes) no 1T17, para um total acumulado de 33 aeronaves entregues no período, comparado a um total de 44 aeronaves entregues no 1T16, sendo 21 comerciais e 23 executivas (12 jatos leves e 11 jatos grandes). Geralmente as entregas do primeiro trimestre apresentam sazonalidade e tendem a ser menores em relação aos demais trimestres do ano.

A Embraer mantém sua previsão de entregar, no ano, de 97 a 102 jatos comerciais e de 105 a 125 jatos executivos (70 a 80 jatos leves e 35 a 45 jatos grandes). No 1T17, a Receita líquida teve queda de 36% em relação ao 1T16 e ficou em R$ 3.217,5 milhões, o que pode ser explicado pela queda no número de entregas no período, pela variação cambial nesse mesmo período, bem como pelo adiamento do lançamento do Satélite Geoestacionário de Defesa e Comunicação (SGDC), inicialmente previsto para o 1T17, devido a uma greve geral na Guiana Francesa.

A Margem bruta consolidada caiu de 20,0% no 1T16 para 15,0% no 1T17 dado o menor número de entregas e o mix menos favorável no segmento de Aviação Executiva, aliado ao adiamento do lançamento do satélite que fez com que as receitas atreladas a esse objetivo fossem também postergadas.

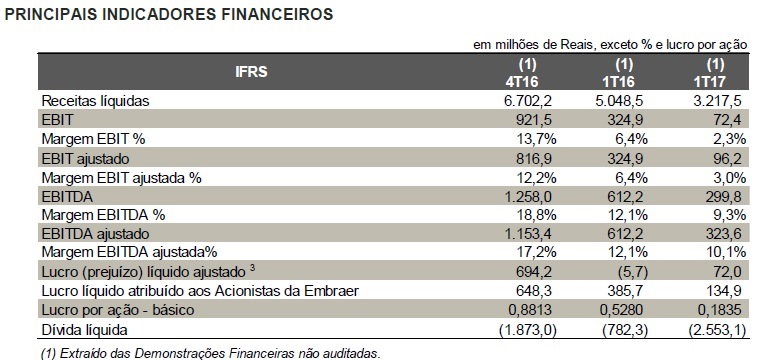

RESULTADO OPERACIONAL E MARGEM OPERACIONAL

O Resultado operacional (EBIT) e a Margem operacional no 1T17 foram de R$ 72,4 milhões e 2,3%, respectivamente, e apresentaram queda em relação aos R$ 324,9 milhões e os 6,4% reportados no 1T16. O EBIT ajustado foi de R$ 96,2 milhões e a margem EBIT ajustada foi de 3,0%, excluindo o impacto de R$ 23,8 milhões referente a provisões adicionais do Programa de Demissões Voluntárias (PDV). Na comparação entre os trimestres, a queda na Receita líquida e seu impacto na diluição do custo fixo, combinados à menor Margem bruta, foram os principais responsáveis pela diminuição do EBIT ajustado nesse mesmo período.

As despesas administrativas totalizaram R$ 133,9 milhões no 1T17, representando queda em relação aos R$ 152,2 milhões relatados no 1T16. As despesas comerciais caÃram de R$ 393,2 milhões no 1T16 para R$ 222,7 milhões no 1T17. A queda das despesas administrativas e comerciais continua a refletir os resultados do programa de redução de custos anunciado pela Embraer, apesar de uma taxa de câmbio média menos favorável para o Dólar em relação ao Real, no período. As despesas com Pesquisa foram de R$ 25,7 milhões no 1T17 e ficaram estáveis em relação aos R$ 25,3 milhões do 1T16, mesmo com o impacto da taxa média de câmbio mencionada anteriormente. A conta Outras receitas (despesas) operacionais líquidas apresentou despesa de R$ 29,0 milhões no 1T17 (que seria de R$ 5,2 milhões excluindo-se o efeito da provisão mencionada) em relação à despesa de R$ 112,4 milhões no 1T16, principalmente em função da queda nas provisões relacionadas ao impairment de aeronaves usadas no portfólio da Companhia.

RESULTADO LÃQUIDO

No 1T17, a Embraer apresentou Lucro líquido de R$ 134,9 milhões e Lucro por ação de R$ 0,1835. Na comparação com o 1T16, o Lucro líquido foi de R$ 385,7 milhões e Lucro por ação de R$ 0,5280. O Lucro líquido ajustado, excluído do Imposto de renda e contribuição social diferidos e também do impacto líquido, após imposto dos itens não recorrentes descritos anteriormente, foi de R$ 72,0 milhões no 1T17, comparado ao Prejuízo líquido ajustado de R$ 5,7 milhões no 1T16. O Lucro por ação excluindo-se esses mesmos itens foi de R$ 0,0979 no 1T17, comparado ao Prejuízo por ação de R$ 0,0078 do 1T16.

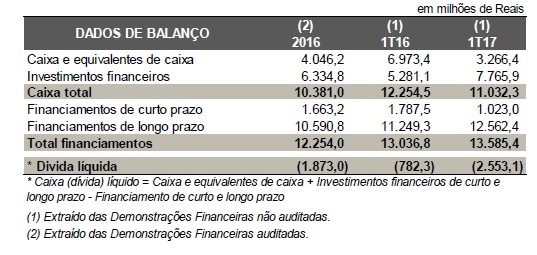

ATIVOS E PASSIVOS MONETÃRIOS E ANÃLISE DE LIQUIDEZ

A Companhia encerrou o 1T17 com uma posição de DÃvida líquida de R$ 2.553,1 milhões, representando um aumento em relação à DÃvida líquida de R$ 1.873,0 milhões ao final de 2016, principalmente em função do Uso livre de caixa no período. No final do trimestre, a Companhia possuía um Total de financiamentos da ordem de R$ 13.585,4 milhões, que representou um crescimento de R$ 1.331,4 milhões em relação ao final do ano e que reflete os resultados da emissão dos US$ 750 milhões em tÃtulos de dÃvida de 10 anos, ocorrida em janeiro.

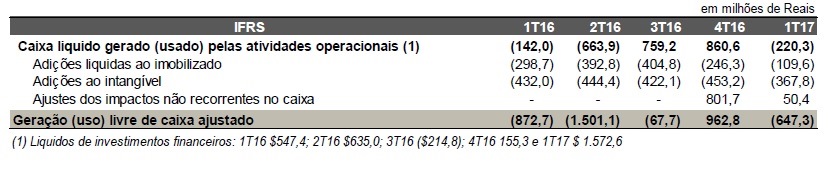

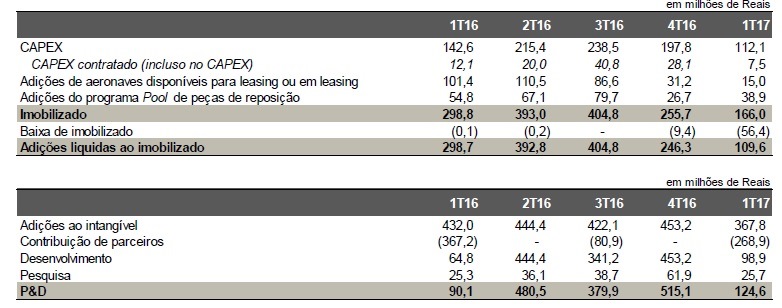

No 1T17, a Companhia apresentou um Uso livre de caixa ajustado de R$ 647,3 milhões (excluindo-se o impacto não recorrente no caixa proveniente do PDV, mencionado anteriormente), comparado ao Uso livre de caixa ajustado de R$ 872,7 milhões no 1T16. Isso se deve em grande parte ao maior Caixa líquido ajustado usado pelas atividades operacionais (líquido de investimentos financeiros e ajustado pelos impactos não recorrentes no caixa) de R$ 220,3 milhões no 1T17, em comparação aos R$ 142,0 milhões usados no 1T16. Apesar do crescimento no Caixa líquido usado pelas atividades operacionais, o principal fator que resultou em um menor Uso livre de caixa ajustado no 1T17 foi a variação cambial no período em que houve desvalorização de 19% do Dólar frente ao Real além da queda significativa das Adições líquidas ao imobilizado, que totalizaram R$ 109,6 milhões no 1T17 frente aos R$ 298,7 milhões no 1T16, incluindo pool de peças de reposição, aeronaves disponÃveis para leasing ou em leasing, investimentos em CAPEX e rendimento de vendas de imobilizado.

No 1T17, o CAPEX ficou em R$ 112,1 milhões. É importante mencionar que nesse montante de CAPEX reportado estão inclusas despesas relacionadas a equipamentos e imobilizado, principalmente de programas do segmento de Defesa & Segurança. Essas despesas são consideradas nos termos e condições dos seus respectivos contratos e, consequentemente, não fazem parte da estimativa de CAPEX da Companhia para 2017, de US$ 200 milhões. Esse CAPEX contratado representou R$ 7,5 milhões no 1T17. Excluindo essas despesas, o CAPEX do 1T17 ficou em R$ 104,6 milhões.

As Adições ao intangÃvel no 1T17 foram de R$ 367,8 milhões e estão relacionadas a todos os investimentos em desenvolvimento de produtos, que foram parcialmente compensados pelo recebimento de R$ 268,9 milhões em Contribuição de parceiros, o que representou um investimento líquido em Desenvolvimento de R$ 98,9 milhões, relacionado principalmente ao desenvolvimento do programa dos E-Jets E2, no segmento de Aviação Comercial, que evoluiu conforme planejado. A Companhia prevê que esses investimentos deverão aumentar ao longo de 2017, ficando em linha com sua estimativa anual de US$ 400 milhões.

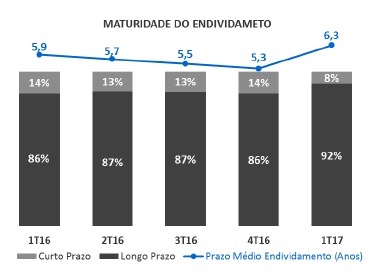

No 1T17, o endividamento da Empresa subiu R$ 1.331,4 milhões e totalizou R$ 13.585,4 milhões, comparado aos

R$ 12.254,0 milhões do 4T16. A dÃvida de longo prazo totalizou R$ 12.562,4 milhões, enquanto que a dÃvida de

curto prazo foi de R$ 1.023,0 milhões. O aumento na dÃvida de longo prazo está relacionado à já mencionada emissão, em janeiro, de US$ 750 milhões em tÃtulos de dÃvida, com cupom de 5,4% e vencimento em 2027. Considerando o perfil atual da dÃvida, o prazo médio de endividamento subiu de 5,3 anos para 6,3 anos e em linha com o ciclo de negócio da Embraer. O custo da dÃvida em Dólar, ao final do 1T17 era de 5,12% a.a., mantendo-se estável em relação ao final de 2016. O custo da dÃvida em Reais caiu de 5,0% a.a., ao final de 2016, para 4,51% a.a. no 1T17.

A relação do EBITDA nos últimos 12 meses versus as despesas sobre os juros caiu de 2,46 no 4T16 para 2,12 no

1T17. Ao final do 1T17, 19% da dÃvida total era denominada em Reais, em comparação aos 22% ao final de 2016.

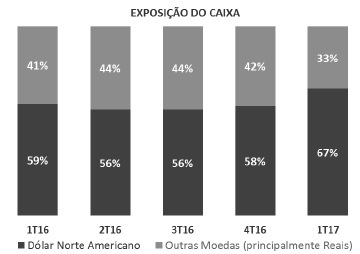

A estratégia de alocação de caixa da Embraer continua sendo uma das principais ferramentas para a mitigação do

risco cambial. Ajustando a alocação do caixa em ativos denominados em Reais ou Dólares norte-americanos, a

Companhia busca neutralizar sua exposição cambial sobre as contas do balanço. Ao final do 1T17, o caixa alocado em

ativos denominados em Dólar Norte-Americano era de 67%.

Complementando sua estratégia de mitigação dos riscos cambiais, a Companhia aderiu a alguns hedges financeiros

para reduzir a exposição do seu fluxo de caixa de 2017. Essa exposição ocorre pelo fato de que aproximadamente 10% da Receita líquida da Companhia é denominada em Reais e aproximadamente 20% dos seus custos totais também são denominados em Reais. Ter os custos denominados em Reais superiores às receitas gera tal exposição. Para 2017, cerca de 45% da exposição em Real está protegida, caso o Dólar se desvalorize abaixo de R$ 3,40. Para taxas de câmbio acima deste nível, a Empresa se beneficiará até um limite médio de R$ 3,76 por Dólar.

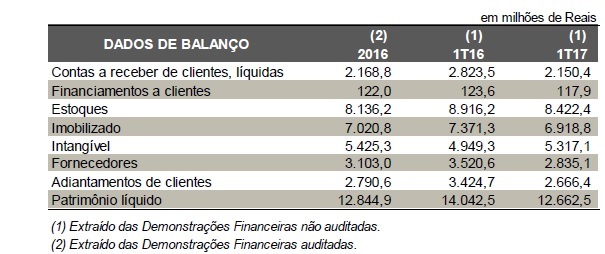

Conforme mencionado anteriormente, a desvalorização do Dólar frente ao Real no trimestre impactou diretamente a maioria das contas do balanço, levando-as a diminuÃrem. No caminho inverso, os Estoques tiveram crescimento de R$ 286,2 milhões no 1T17 em comparação ao final de 2016, alcançando R$ 8.422,4 milhões, principalmente em função da sazonalidade dos investimentos em estoques em preparação para o aumento das entregas ao longo do ano. Além disso, a entrega de três jatos executivos que estavam previstas para ocorrerem no 1T17 acabou ocorrendo somente no começo do 2T17.

No final do 1T17, as Contas a receber de clientes líquidas ficaram em R$ 2.150,4 milhões. Já os Financiamentos a clientes foram de R$ 117,9 milhões. O Imobilizado caiu R$ 102,0 milhões, atingindo R$ 6.918,8 milhões e o IntangÃvel teve queda de R$ 108,2 milhões, alcançando R$ 5.317,1 milhões ao final do trimestre. A rubrica Fornecedores teve queda de R$ 267,9 milhões para R$ 2.835,1 milhões ao final do 1T17, assim como a queda de R$ 124,2 milhões nos Adiantamentos de clientes, finalizando o trimestre em R$ 2.666,4 milhões.

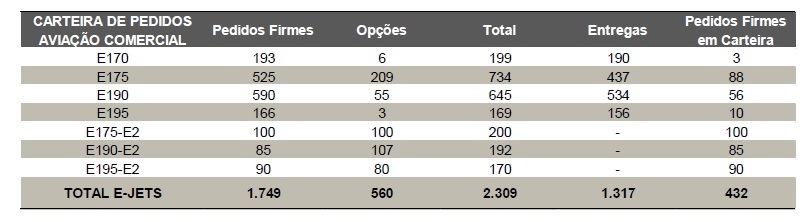

PEDIDOS FIRMES EM CARTEIRA

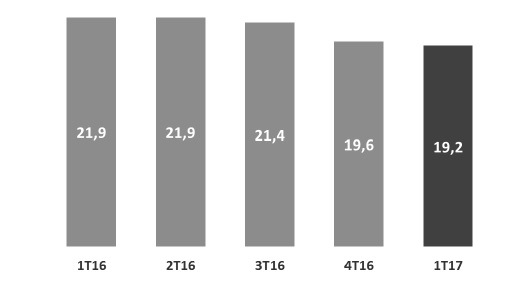

Considerando-se todas as entregas, bem como os pedidos firmes obtidos durante o período, a carteira de pedidos firmes a entregar (backlog) da Companhia teve queda de US$ 0,4 bilhão durante o 1T17 e ficou em US$ 19,2 bilhões.

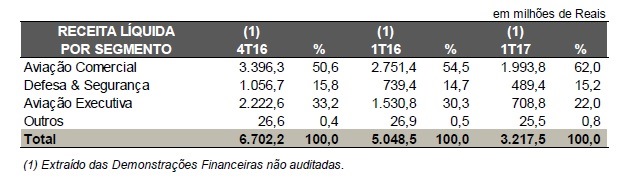

RECEITA POR SEGMENTO

No 1T17, o segmento de Aviação Comercial teve participação de 62,0% na Receita líquida da Companhia, acima dos 54,5% do 1T16. O segmento de Aviação Executiva teve queda de participação de 30,3% no 1T16 para 22,0% no 1T17, refletindo o menor número de entregas nesse trimestre em relação ao mesmo período do ano anterior (15 vs. 23). O segmento de Defesa & Segurança teve 15,2% de participação na receita no 1T17, acima dos 14,7% do 1T16 apesar da queda de 34% das receitas no período como resultado da valorização do Real ocorrida no período e a ausência de revisão da base de custos para determinados contratos desse segmento. Outras receitas representaram 0,8% de participação no 1T17 em comparação aos 0,5% do 1T16.

Durante o trimestre, a Embraer anunciou a brasileira Azul Linhas Aéreas como a operadora de lançamento da aeronave E195-E2 e a norueguesa Widerøe como a operadora de lançamento do E190-E2.

Em janeiro de 2017, a Embraer assinou um contrato com a Widerøe, a maior companhia aérea regional da Escandinávia, para até 15 jatos E2. A operadora regional norueguesa colocará o E190-E2, o primeiro membro da famÃlia E-Jet de segunda geração, em serviço no primeiro semestre de 2018. A Azul, a maior operadora da geração atual de E195 do mundo, voará o E195-E2 no primeiro semestre de 2019. O acordo entre a Embraer e a Azul foi assinado em 2015 para até 50 aviões, sendo 30 pedidos firmes e 20 direitos de compra.

O programa E2 permanece no prazo, dentro das especificações e no orçamento previsto. A Companhia realizou o primeiro voo do quarto protótipo do E190-E2 em março. A aeronave será usada para testes de validação de interior, como evacuação de cabine, conforto de ambiente e ruído interno. Também em março, o E195-E2 decolou pela primeira vez. O voo, originalmente agendado para a segunda metade do ano, aconteceu apenas três semanas após a apresentação (roll-out) da aeronave.

A atual base de clientes de E-Jets tem se expandido continuamente. Ao longo do 1T17, a sul-africana Airlink ingressou na famÃlia de operadores E-Jets. A companhia aérea está adquirindo cinco E-Jets "• três E170s e dois E190s "” da ECC Leasing, subsidiária da Embraer, como parte de sua estratégia de crescimento e modernização. A Airlink começará a receber as aeronaves no primeiro semestre de 2017.

No segmento de jatos comerciais com 70 a 130 assentos, a Embraer mantém a liderança com mais de 50% das vendas e 60% das entregas no mercado mundial.

AVIAÇÃO EXECUTIVA

As entregas da Aviação Executiva no 1T17 foram de 11 jatos leves e quatro jatos grandes, totalizando 15 aeronaves.

Durante o 1T17, a Embraer anunciou que o Phenom 300 foi o jato executivo campeão de vendas em 2016, sendo o mais entregue no mundo pelo quarto ano consecutivo. A Embraer entregou 63 Phenom 300 em 2016, o maior volume de jatos executivos da indústria no ano, de acordo com o GAMA (General Aviation Manufactures Association).

Em fevereiro, a Embraer anunciou Michael Amalfitano como o novo Presidente e CEO da unidade de jatos executivos. Amalfitano sucedeu Marco Tulio Pellegrini, que assumiu a posição de CEO da OGMA "“ Indústria Aeronáutica de Portugal.

Em março, duas importantes entregas foram efetuadas: o primeiro Phenom 100EV, entregue em Melbourne, Flórida, para um cliente americano e o Phenom 300 de número 400 para a Elite Jets, empresa de táxi aéreo recentemente estabelecida em Naples, Florida. A cerimônia de entrega foi realizada nas instalações da Embraer em Melbourne, Flórida. Esse Phenom 300 foi adicionado à nova frota de jatos Embraer da Elite Jet, que possui um Legacy 500 e quatro Phenom 300.

DEFESA & SEGURANÇA

No primeiro trimestre do ano, a Embraer entregou dois Super Tucanos para a Força Aérea do EUA (USAF),

que serão operados pelo LÃbano.

Com relação ao programa KC-390, o desenvolvimento e certificação avançaram com ensaios em conjunto com a Força Aérea Brasileira para avaliar o sistema de reabastecimento em voo e o sistema de gerenciamento de carga da aeronave, além de ensaios de vento cruzado em Punta Arenas, Chile e em Río Gallegos, Argentina.

O Programa do Satélite Geoestacionário de Defesa e Comunicação (SGDC), cuja integração está sob responsabilidade da Visiona Tecnologia Espacial, encontra-se com satélite e lançador prontos para o lançamento. Uma greve geral e movimentos sociais na Guiana Francesa postergaram os procedimentos de lançamento, que foram reiniciados após o fim das manifestações. A Visiona mantém o serviço de fornecimento e análise de imagens de satélites, por meio de uma constelação de 27 satélites, com o objetivo de desenvolver grandes projetos de sensoriamento remoto no Brasil e países vizinhos. A Visiona busca consolidar-se como líder nacional no fornecimento de imagens de satélite, e ao longo do trimestre obteve sucesso em campanhas com clientes como Suzano Papel e Celulose e CTG.

A área de serviços e suporte fechou contratos com o Governo do Panamá para suporte integrado da aeronave presidencial Legacy 600, com a Força Aérea Mexicana para suporte às aeronaves de vigilância, com a Força Aérea Colombiana para atualizações de manuais técnicos para todas as plataformas Embraer e renovação do programa de suporte às aeronaves Legacy da Força Aérea Indiana.

A empresa Atech, em conjunto com o governo da Ãndia, celebrou no Dia da República a inauguração do Centro de Comando e Controle da AAI (Aiport’s Authority of India). Durante a LAAD 2017, feira internacional de Defesa e Segurança, a Atech lançou o ARKHE, conjunto de produtos que compõe um completo e eficientesistema de Comando e Controle. Também foram concluídas as implantações do sistema SAGITARIO no APP(Approach Control Center) de Salvador e ACC (Area Control Center) de Recife.

DESDOBRAMENTOS DA AÇÃO COLETIVA

Em agosto de 2016, uma ação coletiva (putative securities class action) foi ajuizada em um tribunal norteamericano

em face da Companhia e de alguns de seus administradores, atual e antigo, pleiteando supostos danos sofridos em razão de declarações alegadamente enganosas da Companhia em relação às investigações de FCPA e assuntos correlatos.

Em outubro de 2016, um tribunal federal de Nova Iorque nomeou um autor principal (lead plaintiff) e um advogado principal (leading counsel) para a ação coletiva. Em dezembro de 2016, o autor principal apresentou um aditamento ao pedido inicial (amended complaint). O Tribunal ainda não emitiu um cronograma de instrução para o pedido de julgamento antecipado a favor da Companhia (motion to dismiss) e outros aspectos processuais do caso. Até o momento, a Companhia acredita que não existe base adequada para estimar provisões relacionadas a esta ação coletiva.