*Medida no conforme con los PCGA.

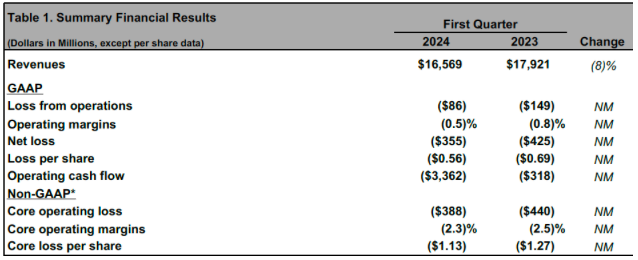

The Boeing Company [NYSE: BA] ha reportado ingresos de 16.600 millones de dólares en el primer trimestre, pérdidas por acción (según PCGA) de (0,56) dólares y pérdidas por acción recurrentes (no-PCGA)* de (1,13) dólares (Cuadro 1). Asimismo, Boeing generó un flujo de caja operativo de (3.400) millones de dólares y flujo de caja libre (no-PCGA) por importe de (3.900) millones de dólares. Estos resultados reflejan principalmente la disminución del volumen de entregas de aviones comerciales.

“Nuestros resultados del primer trimestre reflejan las medidas inmediatas que hemos adoptado para ralentizar la producción del 737 con el fin de impulsar mejoras en la calidad,” ha declarado Dave Calhoun, presidente y consejero delegado de Boeing. “Nos tomaremos el tiempo necesario para reforzar nuestros sistemas de gestión de la calidad y la seguridad, y este trabajo nos posicionará de cara a un futuro más sólido y estable.”

*Medida no conforme con los PCGA.

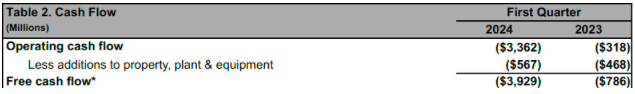

El flujo de caja operativo fue de (3,400) millones de dólares en el trimestre como resultado de las menores entregas de aviones comerciales y el calendario desfavorable de cobros y pagos (Cuadro 2).

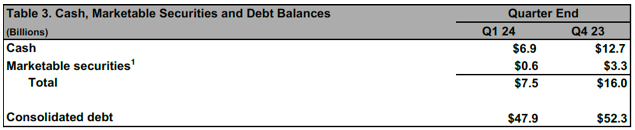

Los instrumentos negociables se componen principalmente de depósitos a plazo fijo con vencimiento a menos de un año, clasificados como “inversiones a corto plazo”.

El saldo de tesorería e inversiones en instrumentos negociables fue de 7,500 millones de dólares, frente a los 16,000 millones de dólares registrados a comienzos del trimestre, principalmente por la amortización de deuda y el consumo de flujo de caja libre en el trimestre (Cuadro 3). El endeudamiento se eleva a 47,900 millones de dólares, habiéndose reducido desde 52,300 millones al principio del trimestre, por la amortización de deuda en su vencimiento. La compañía tiene acceso a 10.000 millones de dólares en líneas de crédito, contra las que no ha hecho disposiciones.

La cartera de pedidos se elevaba a 529.000 millones de dólares al cierre del trimestre.

Resultados por unidad de negocio

Commercial Airplanes

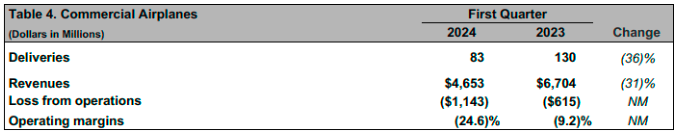

Los ingresos de la división de Commercial Airplanes se elevaron a 4.700 millones de dólares, con un margen de explotación del (24,6) por ciento, principalmente por las menores entregas del 737 y las indemnizaciones a los clientes por la prohibición de volar con el 737-9 (Cuadro 4).

Durante el trimestre, el programa 737 ralentizó la producción por debajo de 38 unidades al mes para incorporar mejoras a su sistema de gestión de calidad y reducir el trabajo itinerante dentro de la cadena de fabricación y suministro. Además, Commercial Airplanes está aplicando un plan de acción integral para abordar los resultados de la auditoría de la FAA sobre la producción del 737.

La división de Commercial Airplanes captó 125 pedidos netos, incluidos 85 aviones 737-10 para American Airlines y 28 unidades del 777X para varios clientes, entre ellos Ethiopian Airlines. Commercial Airplanes entregó 83 aviones durante el trimestre, y la cartera de pedidos incluye más de 5.600 aviones con un valor de 448.000 millones de dólares.

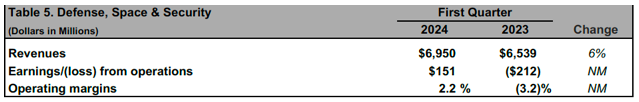

Defense, Space & Security

Los ingresos de la división Defense, Space & Security fueron de 7.000 millones de dólares en el primer trimestre. El margen operativo aumentó hasta el 2,2 por ciento en el primer trimestre como resultado de mayores volúmenes y mejor comportamiento del negocio. Los resultados también reflejan 222 millones de dólares de pérdidas en determinados programas de desarrollo a precio fijo.

Durante el trimestre, Defense, Space & Security obtuvo contratos para 17 aviones P-8A Poseidon para la Real Fuerza Aérea Canadiense y para la Armada alemana, consiguió el contrato final de producción de 17 nuevos aviones F/A-18 Super Hornet para la Armada de EE.UU., y se adjudicó una modificación del contrato del MQ-25 de la Armada de los EE.UU. que incluye dos aviones de prueba adicionales. La cartera de pedidos de la división de Defense, Space & Security asciende a 61.000 millones de dólares, de los cuales el 31 por ciento corresponde a pedidos de clientes internacionales.

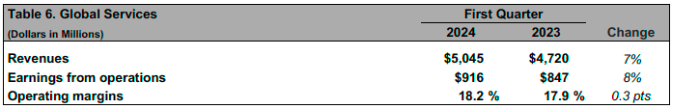

Global Services

Los ingresos de Global Services en el primer trimestre ascendieron a 5.000 millones de dólares y su margen operativo fue del 18,2 por ciento, lo que refleja un mayor volumen comercial y un mix favorable.

Durante el trimestre, Global Services inauguró un centro de mantenimiento en Jacksonville (Florida) para dar servicio a clientes militares, y la Armada estadounidense ejerció las opciones de modificar un contrato de mantenimiento del P-8.